El prestatario debe satisfacer las condiciones de la preaprobación descritas en la carta de compromiso de préstamo. La aprobación final del préstamo y el monto están sujetos a la verificación de los datos del préstamo, la tasación de la propiedad y las condiciones de suscripción.

Tasas de hipoteca de tasa ajustable (ARM)

Una tasa establecida por un período de tiempo definido, que se ajustará más adelante.

Experimente una manera más fácil de comprar una vivienda.

Descripción general

Si va a comprar una vivienda y desea pagos más bajos que los que puede proporcionar una hipoteca de tasa fija, considere una hipoteca de tasa ajustable (ARM) de PNC Mortgage.

Datos y cifras

Con una ARM, podrá comenzar con una tasa de interés más baja que un préstamo de tasa fija y, después de un número predeterminado de años, su tasa puede cambiar (puede ser mayor o menor) y se continuará ajustando con regularidad hasta que liquide su hipoteca.

- Pagos más bajos durante los primeros años del préstamo.

- Es ideal si está esperando un aumento en los ingresos, está dispuesto a aceptar riesgos de tasas de interés en el futuro o no tiene planes de ser propietario de la vivienda por un período prolongado.

- Los préstamos de tasa ajustable están disponibles en periodos de 7 y 10 años durante los cuales la tasa de interés se mantiene sin cambios, seguido de un periodo de ajuste en el que la tasa de interés puede aumentar o disminuir anualmente o semestralmente, dependiendo del producto, lo que genera un cambio en el monto de su pago mensual

Costos y cargos

Normalmente, estos cargos oscilan entre el 3 % y 5 % del monto del préstamo.

Preguntas frecuentes sobre la hipoteca de tasa ajustable

Las principales preguntas de los clientes sobre hipotecas de tasa ajustable.

Calculadoras de hipoteca

¿Está comparando opciones de préstamo? ¿Solo quiere saber cuánto puede pedir prestado? Utilice nuestras calculadoras de préstamos hipotecarios para comprender sus opciones de refinanciamiento y ayudarle a decidir.

Guía de proceso de hipoteca

Conozca los conceptos básicos antes de comenzar el proceso de la hipoteca.

¿Necesita más información?

Desde la primera hipoteca hasta el valor líquido de la vivienda, desde la configuración de su cuenta en línea hasta el procesamiento de pagos, explore Cómo entender el Centro de préstamos hipotecarios para encontrar las respuestas que necesita.

Somos un socio de confianza

Puede sentirse seguro al elegirnos como socio financiero para esta importante etapa en su vida.

Ya sea que necesite empezar el proceso de compra de una vivienda, esté buscando una preaprobación preliminar[1] o necesite ayuda después del cierre, puede contactarnos en línea, por teléfono o en persona en la sucursal de su vecindario. Lo acompañamos en cada paso del camino. Atendemos la mayoría de los préstamos hipotecarios de nuestros clientes.

- Servicios de preaprobación: Para que pueda hacer una búsqueda de casas con la confianza de saber cuánto puede pagar.

- Ayuda para las solicitudes presentadas en línea: Home Insight® Tracker le permite rastrear y actualizar su solicitud a través de cada paso del proceso de aprobación.

- Servicio después del cierre: lo acompañamos en cada paso del camino. Atendemos la mayoría de los préstamos hipotecarios de nuestros clientes.

Cómo presentar una solicitud a PNC

Hipoteca hecha fácil

Obtener una hipoteca no tiene por qué ser intimidante. Descubra cómo funciona el proceso, desde la preparación preliminar hasta el cierre.

¿Tiene preguntas? ¿Quiere obtener más información?

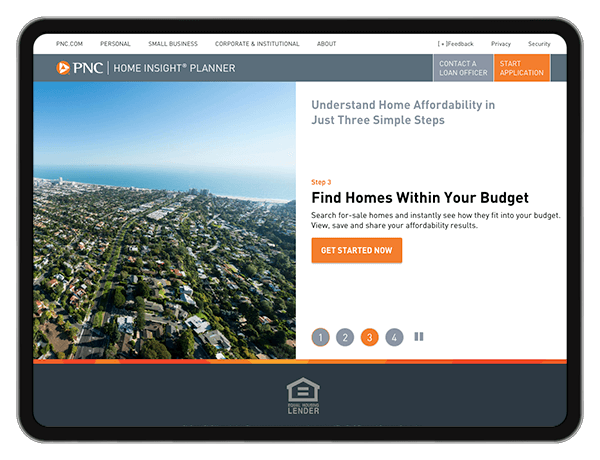

Planificador Home Insight®

Encontrar una vivienda dentro de su presupuesto

Utilice Home Insight Planner para encontrar una vivienda que se ajuste a su presupuesto y necesidades:

- Determine cuánto se puede permitir pagar con los escenarios de asequibilidad de vivienda basados en la información de su presupuesto real.

- Obtener una visión clara de sus hábitos de gasto y ajustar sus gastos para que pueda encontrar un pago para la vivienda que funcione para usted.

- Buscar viviendas dentro de su presupuesto y guardar las que desee como parte de su resumen personalizado de asequibilidad de viviendas.

- Ver las tasas hipotecarias en tiempo real y descubrir qué productos hipotecarios pueden hacer que el ser propietario de una vivienda sea una realidad.

Perspectivas

¿Qué es la relación de valor de la liquidez (LTV)?

Comprenda lo que significa la relación de valor de la liquidez en los préstamos hipotecarios. Aprenda técnicas de cálculo y estrategias para mejorar su LTV.

Lectura de 6 minutos

Reestructuración de la hipoteca: Qué es y cómo funciona

Una reestructuración de la hipoteca le permite pagar una suma total en su hipoteca, lo que reduce los pagos mensuales. Obtenga más información sobre el proceso para optimizar sus finanzas.

Lectura de 6 minutos

Estilos de viviendas: Guía de los diferentes tipos de casas

Obtenga más información sobre los diferentes tipos de estilos de viviendas que puede comprar. Explore las características de cada una y descubra el tipo que podría ajustarse mejor a sus necesidades.

Lectura de 5 minutos