Una certeza sobre los planes de pensiones es que los niveles de financiación pueden ser imprevisibles. Minimizar el riesgo de las tasas de interés se ha convertido en un objetivo cada vez más importante para los patrocinadores de planes que buscan atenuar los movimientos del estado de los fondos para mejorar la elaboración de presupuestos. En este artículo, respondemos a algunas preguntas comunes claves relacionadas con el grado de personalización necesario para obtener el resultado deseado de estos activos.

Repaso rápido

Las estrategias de cobertura de pasivos reducen el riesgo de las tasas imitando el movimiento de los pasivos (p. ej., si los pasivos crecen un 10 % debido a las tasas de interés, la cartera de cobertura de pasivos debería crecer en una magnitud similar, resultando en un menor movimiento en el estado financiado). Existen varias maneras de aplicar la cobertura en una pensión. La forma más sencilla de cobertura es la compra de fondos de bonos estándar, o una serie de fondos de bonos que coincidan con la duración total del plan de pensiones. En el otro extremo del espectro se encuentra la cobertura de pasivos totalmente personalizada, que implica tener una cuenta gestionada por separado de instrumentos de bonos individuales alineados con los pasivos del plan, lo que produce exposiciones deseadas a lo largo de la curva de rendimiento. Utilizar bonos del gobierno, bonos de crédito y derivados cuando sea necesario también permite gestionar adecuadamente el riesgo de crédito teniendo en cuenta toda la cartera.

Los fondos de bonos pueden cubrir eficazmente los pasivos

Ficción

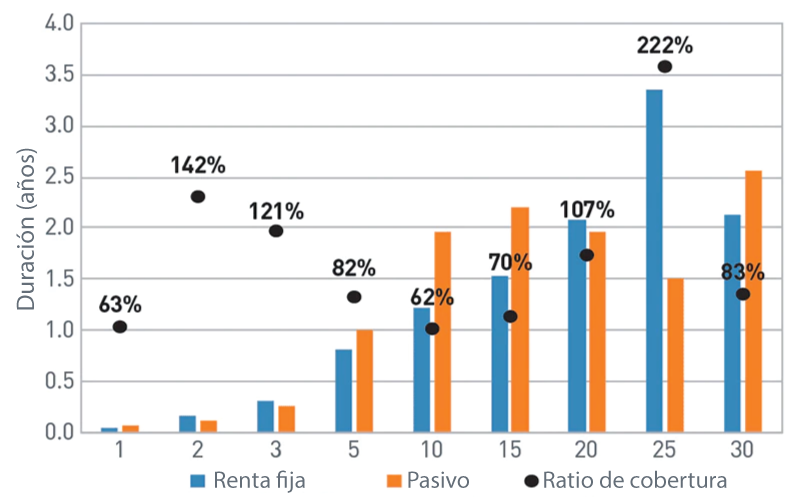

La implementación de las coberturas de pasivos puede influir en gran medida en los resultados del estado de financiación. El uso de fondos de bonos para igualar la duración del pasivo puede proporcionar resultados razonables del estado de financiación si los cambios de la curva de rendimiento son paralelos. Sin embargo, los fondos de bonos no son efectivos si la forma de la curva de rendimiento cambia (p. ej., se aplana, se empina o se tuerce). El gráfico 1 ilustra la exposición de un plan que utiliza una mezcla de cuatro fondos de bonos para ajustarse a la duración del pasivo. Entre el 62 % y el 222 % del pasivo se cubre en diferentes zonas de la curva, en lugar del 100 % previsto que el patrocinador del plan se propone en total. En este ejemplo, el aumento de las tasas puede tener un impacto negativo en el estado de los fondos del plan si una curva de rendimiento más pronunciada hace que los activos de mayor duración caigan más rápido que los pasivos. Con un enfoque de cobertura de pasivos personalizada, los planes pueden lograr efectivamente una cobertura cercana al 100 % en toda la curva, lo que produce resultados más predecibles.

Gráfico 1: Análisis ilustrativo de la cobertura (100 % cubierto)

Fuente: PNC

Este ejemplo es para fines ilustrativos únicamente. Los resultados de este ejemplo se basan en los supuestos mencionados. Los resultados tienen limitaciones intrínsecas porque no se basan en transacciones reales, y es posible que los resultados hipotéticos compensen de manera deficiente o excesiva el impacto de ciertos factores económicos y del mercado, todo lo cual puede afectar negativamente los resultados. El rendimiento pasado no es una garantía para los resultados futuros.

Ver la versión accesible de este gráfico.

La implementación de las coberturas de pasivos puede influir en gran medida en los resultados del estado de financiación. El uso de fondos de bonos para igualar la duración del pasivo puede proporcionar resultados razonables del estado de financiación si los cambios de la curva de rendimiento son paralelos. Sin embargo, los fondos de bonos no son efectivos si la forma de la curva de rendimiento cambia (p. ej., se aplana, se empina o se tuerce). El gráfico 1 ilustra la exposición de un plan que utiliza una mezcla de cuatro fondos de bonos para ajustarse a la duración del pasivo. Entre el 62 % y el 222 % del pasivo se cubre en diferentes zonas de la curva, en lugar del 100 % previsto que el patrocinador del plan se propone en total. En este ejemplo, el aumento de las tasas puede tener un impacto negativo en el estado de los fondos del plan si una curva de rendimiento más pronunciada hace que los activos de mayor duración caigan más rápido que los pasivos. Con un enfoque de cobertura de pasivos personalizada, los planes pueden lograr efectivamente una cobertura cercana al 100 % en toda la curva, lo que produce resultados más predecibles.

Este ejemplo es para fines ilustrativos únicamente. Los resultados de este ejemplo se basan en los supuestos mencionados. Los resultados tienen limitaciones intrínsecas porque no se basan en transacciones reales, y es posible que los resultados hipotéticos compensen de manera deficiente o excesiva el impacto de ciertos factores económicos y del mercado, todo lo cual puede afectar negativamente los resultados. El rendimiento pasado no es una garantía para los resultados futuros.

La cobertura del pasivo personalizada está al alcance de los planes medios

La verdad

Existe la idea errónea de que solo los planes de pensiones más grandes, con $1 mil millones o más en activos de pensiones, tienen acceso a soluciones de cobertura de pasivos totalmente personalizadas. Los patrocinadores del plan pueden acceder a una cartera personalizada de bonos de alta calidad con aproximadamente $10 millones en activos de cobertura de pasivos. Además, el costo de acceder a gestores experimentados a través de un modelo de director de inversiones subcontratado tiende a ser menor que el costo de comprar fondos de bonos gestionados activamente en el mercado. Así, aunque el costo y el tamaño del plan pueden haber tenido limitaciones hace décadas, la industria ha brindado oportunidades para que muchos planes apliquen estrategias de gestión de riesgos más eficaces.

El patrocinador del plan debe personalizarlo solo en el estado de financiación más alto

Ficción

La personalización de una asignación del 70 % a la cobertura del pasivo tendrá más impacto en el estado de financiación de un plan que una asignación del 30 % a los activos de cobertura. Por esta razón, algunos en la industria han argumentado que los planes deben esperar para personalizar cuando los planes tienen asignaciones de cobertura de responsabilidad más importantes. A los patrocinadores del plan les conviene asumir el riesgo en las áreas de la cartera que se ven recompensadas, concretamente en la parte de renta variable o de búsqueda de rentabilidad de la cartera. Adquirir un fondo de bonos hoy con el objetivo de deshacerlo más tarde en una estrategia personalizada podría resultar costoso cuando las mejoras en el nivel de financiamiento y la reducción del riesgo pueden producirse muy rápidamente. Además, si se empieza ahora se tiene acceso a bonos que pueden ser escasos o más costosos si se compran en el futuro. Desarrollar una estrategia personalizada que pueda proporcionar una reducción inmediata del riesgo y durar en una amplia gama de entornos es una forma eficaz de minimizar los costos.

La cobertura de responsabilidad personalizada ayuda a las cancelaciones del plan

La verdad

Hay dos maneras principales en que la personalización ayuda a un plan que persigue la terminación del plan o la compra de anualidades en general. En primer lugar, durante el plazo medio de 12 a 18 meses en que los planes trabajan en el proceso de terminación, una solución de cobertura de responsabilidad personalizada puede ser la mejor manera de minimizar la variabilidad del costo de terminación. A medida que los activos se mueven en línea con los pasivos, la brecha de terminación se mantiene prácticamente sin cambios. Hemos encontrado que los patrocinadores del plan tienen como objetivo desplazar el 100 % de los activos a una solución de cobertura del pasivo, y una cartera personalizada minimiza eficazmente las sorpresas y permite los desplazamientos a medida que el pasivo de terminación se afina. En segundo lugar, en el caso de una cartera de cobertura de responsabilidad civil personalizada de mayor envergadura (unos $100 millones o más de cobertura de responsabilidad civil), las compañías de seguros tomarán esos activos en especie y ofrecerán descuentos a su prima de anualidad. Esto proporciona otro beneficio de reducción de costos a los patrocinadores del plan, ya que buscan descargar sus pasivos.

Conclusión

A medida que el panorama de las pensiones ha ido evolucionando a lo largo de los años, los patrocinadores de planes tienen un mayor acceso a estrategias eficaces de gestión de riesgos. Disponer de una estrategia de cobertura de pasivos personalizada ya no es solo para los planes más grandes o mejor financiados. Las conversaciones periódicas con su asesor de inversiones le ayudarán a tomar o mantener el camino correcto para prepararse para el futuro.

Listos para ayudar

Para obtener más información, comuníquese con Kimberlene Matthews, FSA, EA, CFA, directora general de soluciones empresariales y soluciones de pensión, al correo electrónico kimberlene.matthews@pnc.com.

Versión accesible de los gráficos

Gráfico 1: Análisis ilustrativo de la cobertura (100 % cubierto)

| Perfil | 1 | 2 | 3 | 5 | 10 | 15 | 20 | 25 | 30 |

| Duración de la renta fija (años) | 0 | 0.2 | 0.3 | 0.8 | 1.2 | 1.5 | 2.1 | 3.3 | 2.1 |

| Duración de los pasivos (años) | 0.1 | 0.1 | 0.3 | 1 | 2 | 2.2 | 2 | 1.5 | 2.6 |

| Ratio de cobertura | 63 % | 142 % | 121 % | 82% | 62 % | 70% | 107 % | 222 % | 83 % |