Una encuesta de PNC [1] de diciembre de 2021 que se centra en la Responsabilidad social institucional identificó que el 99 % de los ejecutivos que ocupan cargos gerenciales y financieros tanto de las organizaciones con fines de lucro como de las organizaciones sin fines de lucro tienen el compromiso de ayudar a los empleados a ahorrar para la jubilación, y el 84 % creen que han obtenido un avance considerable con respecto al logro de las metas de diversidad, igualdad e inclusión (DEI) de su organización.

A pesar de estos compromisos, muchos empleados siguen teniendo preparación insuficiente para la jubilación. Specifically, low-income workers, women, and people of color tend to have significantly less access to retirement plans and when these groups do have access, they accumulate less retirement plan assets[1] relative to other demographics. Thus, building a more equitable retirement program is essential to causing positive changes in retirement outcomes for employees and helping organizations achieve goals related to DEI.

En este documento, hablaremos sobre el panorama de jubilación actual y ofreceremos tres métodos primarios para abordar dichas desigualdades: expandir las características automáticas de diseño del plan, emplear fórmulas creativas de contribución equivalente y aprobar estrategias de educación innovadoras.

Panorama de jubilación actual

Los instrumentos de ahorro del lugar de trabajo para la jubilación, tales como los planes de contribución definida (DC, por sus siglas en inglés), son una de las maneras más comunes en que los trabajadores estadounidenses ahorran para la jubilación. Los programas de planes DC en los Estados Unidos totalizaron $11 billones en activos al cuarto trimestre de 2021[2], y proporcionaron a más de 80 millones de participantes un instrumento de jubilación con impuestos diferidos[3]. Dado el número de planes de beneficios definidos (pensiones) que sigue bajando y la seguridad social que enfrenta numerosos obstáculos en relación con la generación de fondos y su capacidad para proporcionar suficientes ingresos para los jubilados, esperamos que la importancia de los planes de contribución definida aumenten en cuanto a mejorar los resultados de las jubilaciones.

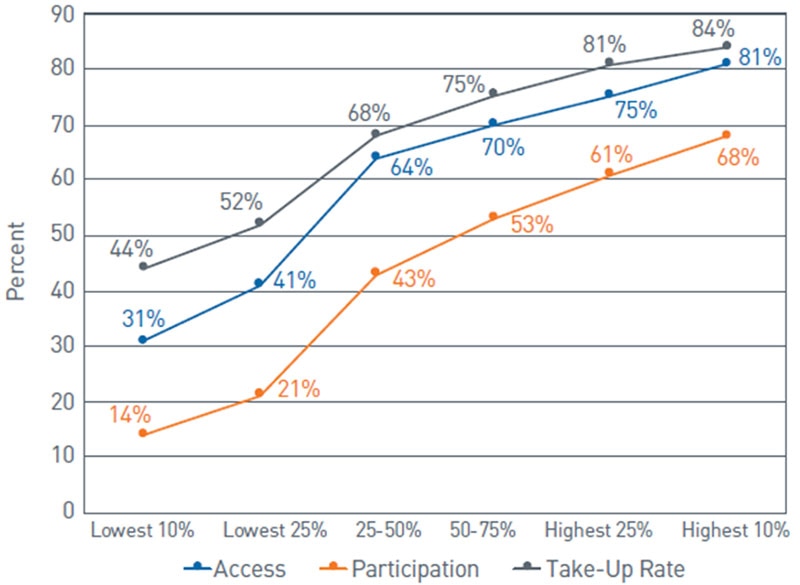

Aún así, las estadísticas indican que los planes de contribución definida no están beneficiando a todos los grupos demográficos de forma equitativa. El nivel de ingresos es el primer factor determinante de la preparación para la jubilación que vamos a explorar. Los datos del Gráfico 1 muestran que los empleados pertenecientes a los grupos de salarios más bajos tienen dificultades en todos los ámbitos, pues tienen un menor acceso, una menor participación y tasas de aceptación más bajas en el caso de los planes de contribución definida.

Gráfico 1: Acceso al plan de contribución definida, participación y tasa de aceptación por percentil salarial

Fuente: https://www.bls.gov/ncs/ebs/benefits/2021/employee- benefits-in-the-united-states-march-2021.pdf

Ver versión accesible de este gráfico.

En términos de género, un estudio realizado en 2020 por el Instituto Nacional de Seguridad para la Jubilación (National Institute on Retirement Security)[4] identificó que un número ligeramente mayor de mujeres trabajan para un empleador que ofrece un plan de jubilación (del 69 % al 65 %), pero un número ligeramente mayor de hombres reúnen los requisitos para participar en un plan (del 89 % al 85 %) y aceptan esa oferta (del 81 % al 79 %), lo que genera una condición equivalente en términos de los hombres y las mujeres que participan en un plan (47 %). Sin embargo, existe una diferencia considerable entre los géneros en relación con los ingresos durante la jubilación, pues los ingresos familiares promedio de las mujeres de 65 años o más son de $47,244 o del 83 % de los ingresos familiares promedio de los hombres de la misma edad ($57,144).

La brecha patrimonial de la jubilación probablemente se puede explicar en gran medida por la brecha salarial de género, así como por las brechas laborales (por motivos que incluyen el embarazo, el cuidado de los hijos y el cuidado de adultos mayores o cónyuges), los peores resultados financieros generados por un divorcio y demás problemas que pueden afectar la capacidad de la mujer para ahorrar para la jubilación.

Estas cifras son incluso peores al comparar por raza y grupo étnico. La Tabla 1 presenta datos del Banco de la Reserva Federal que destacan los niveles más bajos de acceso, participación y saldos promedio de los hogares de personas de color. La estadística del saldo de cuenta promedio que aparece en la tabla quizás es la desigualdad más alarmante.

Aunque los patrocinadores de los planes se esfuerzan por diseñar sus planes para mejorar los resultados de la jubilación, estas estadísticas demuestran la existencia de un margen considerable para la mejora. Para abordar este asunto, ofrecemos tres estrategias a considerar.

Expandir las características automáticas de diseño del plan

El concepto de inscripción automática no es un fenómeno nuevo, sino más bien un método comprobado para aumentar los activos de jubilación. La inscripción automática normalmente provoca que los empleados nuevos de una compañía empiecen a realizar contribuciones automáticamente al plan de contribución definida de la compañía conforme a una tasa de aplazamiento preestablecida. Las contribuciones se invierten en la alternativa de inversión predeterminada (normalmente un fondo de fecha objetivo) y calificada del plan hasta que los empleados redirigen sus inversiones.

Muchos empleados que están inscritos en un plan a través de una característica de inscripción automática suelen permanecer inscritos usando la tasa de aplazamiento establecida por la característica de inscripción automática del plan. Esta inscripción predeterminada ayuda a superar dos desafíos primarios relacionados con el ahorro para la jubilación, es decir, el conocimiento y la inercia:

- El conocimiento implica la variedad de experiencias y educación (formal e informal) de toda la vida que llevan a un empleado a trabajar con una compañía en particular. Si bien algunas personas se benefician de un origen en el que la educación financiera era importante, pero muchas no se benefician. Por ejemplo, es menos probable que las comunidades de ingresos bajos o moderados conozcan asesores financieros o sean abordados por tales asesores, lo que se debe en gran parte a la falta de coincidencia percibida entre la necesidad esperada (por la comunidad) y la oportunidad esperada (por los asesores financieros). Esto puede reducir la probabilidad de que las personas pertenecientes a dichas comunidades estén familiarizadas con los instrumentos de ahorro para la jubilación o den prioridad a tales instrumentos.

Table 1

Household Retirement Plan Access, Participation, and Take-Up Rate by Race and Ethnicity

Hogares con acceso a planes de jubilación |

Hogares que participan en planes de jubilación |

Tasa de aceptación familiar |

Saldo promedio de las cuentas de jubilación en los hogares |

|

Blancos |

68 % |

60 % |

88 % |

$50,000 |

Negros |

56% |

45 % |

80% |

$20,000 |

Hispanos |

44 % |

34 % |

77 % |

$20,000 |

Otros* |

61 % |

54 % |

88 % |

$34,000 |

*Se define como “un grupo diverso que incluye a quienes se identifican como asiáticos, indígenas americanos, nativos de Alaska, nativos de Hawái, isleños del Pacífico, otra raza y todos los encuestados que mencionan más de una identificación racial”.

Fuente: Desigualdades de patrimonio por raza y grupo étnico en la Encuesta de finanzas del consumidor 2019, Banco de la Reserva Federal (28 de septiembre de 2020)

- La inercia es una categoría amplia y, si bien reconocemos la existencia de otras situaciones similares, aquí nos centraremos en dos tipos principales. Una causa común de la inercia es el hecho de que los empleados, debido a razones financieras personales (restricciones presupuestales, deuda, etc.) se perciben como incapaces de reservar dinero para la jubilación. Otra situación común es que los empleados simplemente no se dan el tiempo para establecer su plan de jubilación. Ya sea como resultado de que dejan el asunto de lado “para resolverlo después” o por otro motivo, estos empleados retrasan su inscripción en el plan de jubilación. Lo que empieza como “lo haré mañana, la próxima semana o definitivamente el próximo mes” puede resultar en meses, años o incluso toda una vida en la que jamás se empieza a ahorrar para la jubilación.

Si bien la inscripción automática no puede afectar el acceso, esta puede ayudar a generar el aumento de la participación entre los empleados que reúnen los requisitos. Como se ilustra en una encuesta de seguridad de la jubilación realizada en el 2021, en la cual el 84 % de los trabajadores mencionaron esta característica como la razón principal para empezar a ahorrar en una etapa más temprana, se ha demostrado que la inscripción automática ha aumentado la participación[5]. Esta estadística coincide con el aumento considerable de la adopción por parte de los patrocinadores de los planes durante la última década. El Consejo de Patrocinadores de Planes de Estados Unidos identificó que la inscripción automática ha aumentado de ser una característica del 45.9 % de los planes en 2011 a ser una característica del 62 % de los planes en 2020[6]. Dada su capacidad comprobada para ayudar a los empleados a superar las barreras relacionadas con el conocimiento y con el tiempo, esperamos que esta tendencia continúe en los próximos años.

En el caso de los patrocinadores de los planes que buscan integrar o aumentar la característica de inscripción automática, recomendaríamos estas consideraciones adicionales para ayudar a maximizar el impacto:

- Ajustar la tasa de aplazamiento predeterminada de inscripción automática a un número inicial más alto. Según nuestro criterio, cuanto mayor sea el porcentaje predeterminado de aplazamiento, mayor probabilidad habrá para que la inscripción automática mejore los resultados de jubilación de los empleados. La Tabla 2 comparte los porcentajes predeterminados de aplazamiento para planes con inscripción automática, y el de uso más frecuente ahora está en un 6 %.

- Integrar el incremento automático, mediante el cual el monto de contribución del empleado aumente hasta llegar a un monto previamente especificado (en incrementos porcentuales por año), a menos que el empleado decida excluirse.

- Realizar la reinscripción automática, mediante la cual sea necesario que cada año los empleados vuelvan a excluirse de la inscripción en el plan de contribución definida.

- Examinar la aplicabilidad de la alternativa de inversión predeterminada y calificada (QDIA) para todos los empleados y si esta ayudará a generar la preparación para la jubilación para los empleados que de otro modo no cambian su selección de inversión.

En todo esto se encuentra implícita la idea de que es más fácil convencer a un empleado de no excluirse (es decir, que no realice acción alguna) que convencer a un empleado de que se inscriba (es decir, requiere una acción). Al hacer que este sea el curso de acción más fácil para que el empleado participe (mediante la inscripción automática), es probable que un mayor número de empleados permanezcan inscritos en el plan en comparación con el número de empleados que realizarían alguna acción para inscribirse si en lugar de ello se les exigiera incluirse (mediante la acción personal).

Table 2

Default Deferral Percentage in Plans with Automatic Enrollment

1% |

2 % |

3 % |

4 % |

5 % |

6 % |

> 6 % |

|

% de planes |

1.0 % |

5.2 % |

29.0 % |

12.9 % |

16.1 % |

32.9 % |

2.9 % |

Fuente: 64ª Encuesta anual del Consejo de Patrocinadores de Planes de los Estados Unidos sobre el reparto de ganancias y planes 401(k) (2021)

Emplear fórmulas creativas de contribución equivalente

Uno de los incentivos primarios para participar en los planes de contribución definida es la contribución equivalente del empleador. En pocas palabras, los participantes consideran que las contribuciones equivalentes del empleador son “dinero gratis”. A pesar de esto, han surgido dos desafíos principales. En primer lugar, diferentes estudios a lo largo de los años han estimado que miles de millones de dólares en “contrapartidas” disponibles no son aprovechadas por los empleados que reúnen los requisitos. En segundo lugar, en el caso de los empleados de ingresos bajos o moderados, una contribución equivalente realizada como un porcentaje fijo del salario del empleado quizás no sea considerable en términos de cuantía con respecto a mejorar el resultado de jubilación del empleado[7].

Teniendo esto en mente, hay dos estrategias clave con respecto a las cuales se ha observado que mejoran los resultados de la jubilación: los niveles de contribución mínima del empleador y las contribuciones excedentes (“stretch-matching”).

Niveles de contribución mínima

Como el nombre lo indica, los niveles de contribución mínima son los límites en dólares que se establecen para describir el monto mínimo que un empleador contribuirá a la cuenta de un empleado, con frecuencia únicamente si el empleado realiza determinadas acciones en relación con sus propias contribuciones. Un ejemplo podría ser el siguiente: “El empleador contribuirá con lo que resulte mayor entre el 100 % sobre el primer 4 % de los aplazamientos de un empleado y $1,000”. En este caso, si el empleado realiza el aplazamiento del 4 % de su remuneración al plan de contribución definida y dicho monto es menor de $1,000, el empleador normalmente realiza un “ajuste” al finalizar el año para que la contribución equivalente del empleador aumente a $1,000 en términos de cuantía. Al hacerse de esta manera, la contribución mínima del empleador jamás sería menor de $1,000 por empleado[8].

A manera de ejemplo, PNC contribuirá un mínimo de $2,000 en contribuciones equivalentes cada año si un empleado contribuye con al menos un 4 % de su remuneración admisible cada periodo de pago durante el año y trabaja con PNC el último día laboral de ese año. Esta contribución equivalente mínima ayuda a garantizar que los empleados que reúnen los requisitos y que ganan menos de $50,000 al año obtengan un estímulo extra para sus ahorros de la jubilación[9].

Los niveles de contribución mínima pueden ayudar a mejorar los resultados de la jubilación al brindar apoyo financiero adicional para ayudar a aumentar los posibles ingresos de jubilación de los empleados con salarios más bajos. Es importante mencionar que este método tiene un costo (p. ej., el monto de la contribución mínima por empleado en comparación con lo que de otro modo hubiese sido la contribución equivalente). Teniendo eso en cuenta, las disposiciones que motivan el comportamiento positivo de los empleados (como el requerimiento de PNC que exige que los empleados contribuyan cuando menos el 4 % para recibir una contribución equivalente mínima) puede ayudar a aumentar el impacto de este costo adicional de los empleadores.

Contribuciones excedentes

La segunda opción se centra en motivar a los empleados para que realicen contribuciones adicionales. Con frecuencia, simplemente para maximizar el beneficio del incentivo, los participantes solo aplazarán la tasa de contribución equivalente máxima, por ejemplo, elegir una tasa de aplazamiento del 4 % con una fórmula de contribución equivalente del empleador del 100 % sobre el primer 4 % de las contribuciones.

En términos de finanzas conductuales, esto es parecido al sesgo del efecto de anclaje, considerando que el primer número que ven (p. ej., la fórmula de la contribución equivalente del empleador del 100 % sobre el primer 4 % de las contribuciones) se convierte en una referencia arbitraria.

Los empleados asignan un significado al número 4 % y, con frecuencia, lo relacionan con “lo suficiente para lograr la preparación para la jubilación”.

Para combatir este sesgo, las contribuciones excedentes exigen que el empleado realice contribuciones que superen la tasa de contribución equivalente máxima del empleado para poder recibir la contribución equivalente completa. A modo de ejemplo, consideremos rediseñar una fórmula de equiparar el 100 % en el primer 4 % de las contribuciones para equiparar el 50 % en el primer 8 % de las contribuciones. En este escenario, el “ancla” del empleado se establece en una tasa de contribución del 8 %, que promueve contribuciones netas mayores sin que el empleador tenga que cambiar el costo en dólares de la contribución equivalente del empleador.

Es importante resaltar que este método no es infalible, por ejemplo, lo empleados de ingresos más bajos quizás no puedan o estén dispuestos a contribuir con un porcentaje más alto (p. ej., mayor del 4 %), dejando así sobre la mesa la contribución equivalente del empleador y posiblemente reduciendo las tasas de contribución totales (del empleado y del empleador) en términos de cuantía. De esta manera, una contribución equivalente extendida podría en realidad afectar a los empleados de ingresos más bajos en lugar de ayudarlos. Es importante supervisar de cerca el comportamiento de los participantes y hacer los ajustes necesarios luego de cualquier cambio a la fórmula de contribuciones equivalentes del plan.

Aprobar estrategias de educación innovadoras

Las características automáticas, las estrategias de contribución equivalente y los demás cambios al diseño del plan tienen límites en cuanto a fomentar la participación en el plan. Los empleados deben ser conscientes de por qué y cómo deben participar en su plan de contribución definida, y se les deben proporcionar las herramientas para que tengan la posibilidad financiera de hacerlo. La educación financiera integral y la comunicación mejorada con los empleados son una parte fundamental para generar resultados de jubilación positivos.

Educación financiera integral

La buena educación financiera empieza con los datos. Los datos cuantitativos del plan pueden ayudar a identificar si determinados grupos no participan en el plan o no participan lo suficiente (p. ej. no participan, tienen saldos bajos, tienen tasas de aplazamiento bajas o no reciben una contribución equivalente completa). Las encuestas para empleados pueden ayudar a reafirmar los datos cuantitativos con los comentarios cualitativos de los empleados. Esto puede ayudar con el diseño de estrategias de educación dirigidas para generar el mayor impacto posible, basándose tanto en los datos como en la respuesta directa de los empleados.

Una vez que tengas los datos, los empleadores pueden trabajar con los proveedores financieros para personalizar los programas integrales de bienestar financiero de su fuerza laboral. Esto puede incluir desde sesiones de educación presenciales (en las que un educador visita una oficina, una fábrica, etc.) y seminarios web en directo/bajo demanda, hasta portales de aprendizaje basados en puntos que incentiven la participación de los empleados, y mucho más.

Internet está llena de chistes en cuanto a lo que aprendimos de niños a expensas de nuestros conceptos financieros básicos. “El baile de las figuras” es un concepto particular que se elige con frecuencia. Las estrategias de educación financiera proporcionan herramientas que permiten a los empleados compensar las oportunidades de aprendizaje perdidas y desarrollar el conocimiento capaz de impulsar el bienestar financiero y la preparación para la jubilación. La encuesta de PNC antes mencionada que fue aplicada a ejecutivos que ocupan cargos gerenciales y financieros identificó que si bien solo un 57 % de los empleadores actualmente ofrecen educación financiera, un 29 % adicional están en proceso de planificación para ofrecerla en el futuro. Esperamos que esta tendencia continúe en los próximos años.

Comunicación mejorada con los empleados

La mejor estrategia de educación no servirá de nada si esta nunca llega a los empleados. La comunicación quizás es la parte más importante de la educación de los empleados en este sentido. Hay algunos criterios clave con respecto a una estrategia de comunicación eficaz:

- Varios medios en diferentes momentos: los empleados individuales responden a las fuentes de comunicación de forma distinta. Algunos prefieren leer artículos, otros prefieren las clases presenciales, algunos prefieren videos bajo demanda y otros prefieren otros recursos. En la medida que resulte práctico, una estrategia de comunicación eficaz incluye tantas fuentes distintas de información como sea posible para que los empleados puedan elegir lo que funciona mejor para ellos.

- Claro y conciso: los temas financieros y los referentes a la jubilación pueden ser complicados y la jerga del sector puede ser confusa. La educación debe ser simple y debe emplear lenguaje claro y conciso. Cuanto más fácil sea entender la información, las estrategias de educación tendrán posibilidades de ser más eficaces.

- Accesible: las comunicaciones del empleado, los materiales educativos, los sitios web y videos, deben estar diseñados para el uso de toda tu fuerza laboral, incluidos los empleados con diferentes necesidades de accesibilidad o de un idioma que no sea el inglés. Resulta importante tener en cuenta si el proveedor de educación del empleado ofrece capacitación con características que cumplen con la ADA (Ley para los Estadounidenses con Discapacidades), incluyendo subtítulos y más.

- Lenguaje inclusivo: el reconocimiento de la diversidad transmite respeto a todas las personas. Cuando los patrocinadores del plan regularmente usan lenguaje inclusivo en su jerga, incluidos documentos y comunicaciones de jubilación, pueden ayudar a los empleados a sentirse escuchados y comprendidos, y aumentar potencialmente la participación de los participantes. A medida que más organizaciones aumentan su foco en diversidad, igualdad e inclusión al momento de contratar, retener, capacitar y otras tareas, y garantizan las comunicaciones de beneficios para empleados reflejan que esta prioridad puede ser crítica.

Volviendo a la encuesta de PNC antes mencionada, poco más de la mitad de los encuestados (55 %) mencionan que menos del 50 % de sus empleados aprovechan los programas de bienestar financiero. Al utilizar un enfoque que empiece con los datos, personalice la experiencia basada en la demografía y las solicitudes de los empleados y dé a conocer eficazmente el programa de educación resultante, los empleadores pueden relacionarse con los empleados de una forma eficaz y aumentar el compromiso de los empleados. Esto, quizás más que cualquier otra cosa, tiene la mayor posibilidad de mejorar el bienestar financiero y los resultados de jubilación de los empleados, en nuestra opinión.

Conclusión

Los empleadores reconocen que sienten la responsabilidad de ayudar a los empleados a lograr el bienestar financiero y la preparación para la jubilación. Más allá de las estadísticas que a menudo se citan sobre la productividad u otras métricas empresariales que pueden ser provocadas por la falta de bienestar financiero, los empleadores están empezando a verlo como un pilar de una estrategia de responsabilidad social institucional. En esto se encuentra implícita la noción de que a las compañías les puede ir bien al hacer el bien, especialmente a los empleados que quizás más lo necesiten. Con el tiempo y el esfuerzo continuo, esperamos que esto dé lugar a resultados de jubilación más equitativos para todos.

Para obtener más información o para preguntar sobre una revisión gratuita de un plan de contribución definida, por favor, ponte en contacto con tu representante de PNC.

Versión accesible de los gráficos

| Porcentaje | Acceso | Participación | Tasa de aceptación |

| 10 % más bajo | 31 % | 14% | 44 % |

| 25 % más bajo | 41 % | 21 % | 52 % |

| Del 25 al 50 % | 64 % | 43% | 68 % |

| 50 % al 75 % | 70% | 53 % | 75% |

| 25 % más alto | 75% | 61 % | 81 % |

| 10 % más alto | 81 % | 68 % | 84 % |